Mise à jour 2023 : La déclaration et ses modalités ont changé –> voir ici.

Le régime micro-BNC est une possibilité de déclaration fiscale offerte aux professions libérales et en particulier aux médecins qui ont un chiffre d’affaire inférieur à 72600 € par an. Ils ont la possibilité d’avoir une comptabilité simplifiée, en particulier au niveau des dépenses déductibles, puisque l’administration fiscale détermine le bénéfice imposable par un abattement forfaitaire de 34%. Ce statut n’est toutefois le plus souvent intéressant que pour les remplaçants, les dépenses des médecins installés étant de l’ordre de 50% du chiffre d’affaire.

A noter que même pour les remplaçants, ceux qui veulent « pinailler » peuvent avoir intérêt à opter pour la déclaration contrôlée, en comptant en frais professionnels une partie de leur loyer (ou remboursement de maison), facture téléphonique, facture EDF etc … Le fisc considère que leur habitation est leur local professionnel pour le calcul de la CFE, alors autant pousser la logique jusqu’au bout. Ça se calcule.

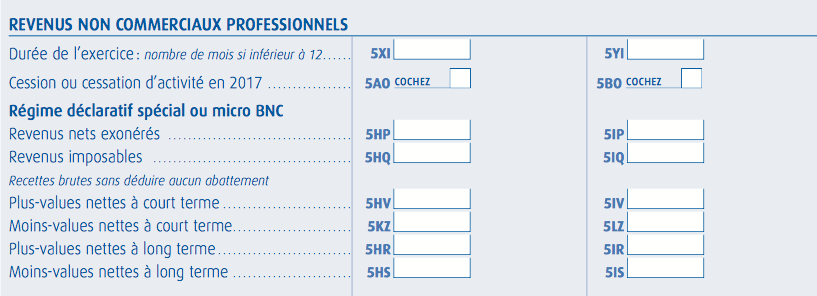

Du fait de ce statut, la déclaration URSSAF est à la fois plus simple, du fait de cette comptabilité simplifiée, et plus compliquée, car les praticiens en micro-BNC n’établissent pas de déclaration 2035. Il faut donc se référer à l’annexe 2042C-PRO de la déclaration de revenus.

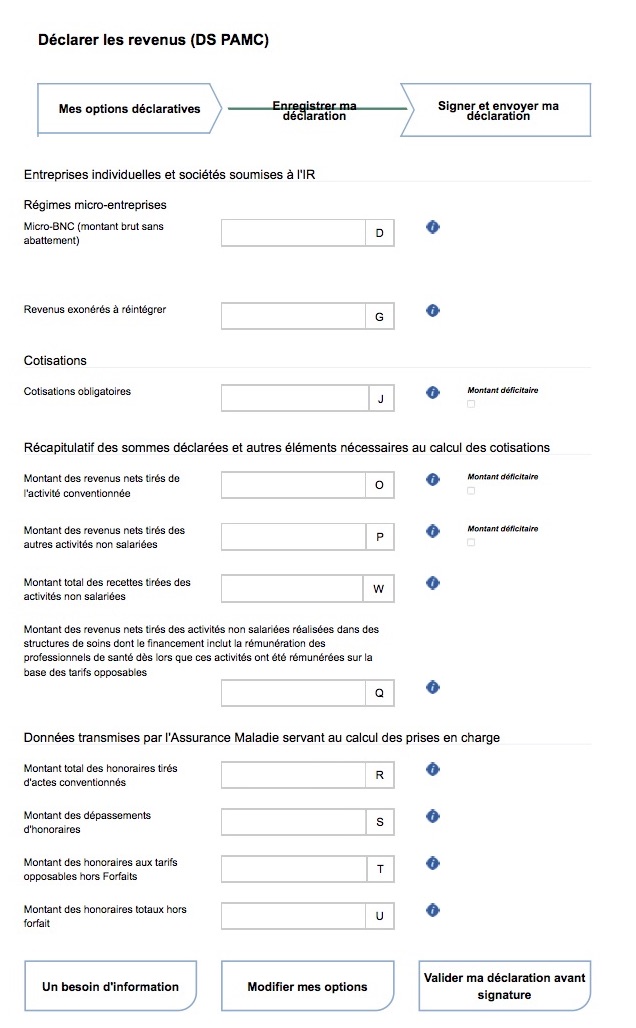

Voyons donc ligne par ligne comment remplir la déclaration URSSAF :

Ligne D : Micro BNC : le montant brut du revenu imposable (5HQ) sans appliquer l’abattement de 34%, majoré des plus-values à court terme (5HV) divisées par 0,66 (pour arriver à un montant brut « fictif » équivalent) ou minoré des moins-values à court terme (5KZ) divisées de même par 0,66.

Attention, au moins pour les remplaçants et les retraités, les vacations COVID de dépistage, de vaccinations ou de renfort ont probablement été versées sur votre compte privé par la CPAM, il faut penser à les ajouter !

Par contre attention ! Certaines vacations ont pu être payées en salaires par les établissements, les centres de vaccination ou même des entreprises d’intérim. Dans ce cas évidemment les cotisations sociales sont déjà payées. Il ne faut donc pas déclarer ces gains sur la DS PAMC pour ne pas payer deux fois ces cotisations, ni même sur la 2042 puisqu’elles y seront directement reportées comme des salaires.

Si vous avez acheté des chèques vacances, pensez à déduire le montant (limité à 30% d’un SMIC brut mensuel, soit 466 € en 2021) de ce total, puisqu’il y a une dispense de cotisations sociales sur les chèques vacance jusqu’à concurrence de ce montant.

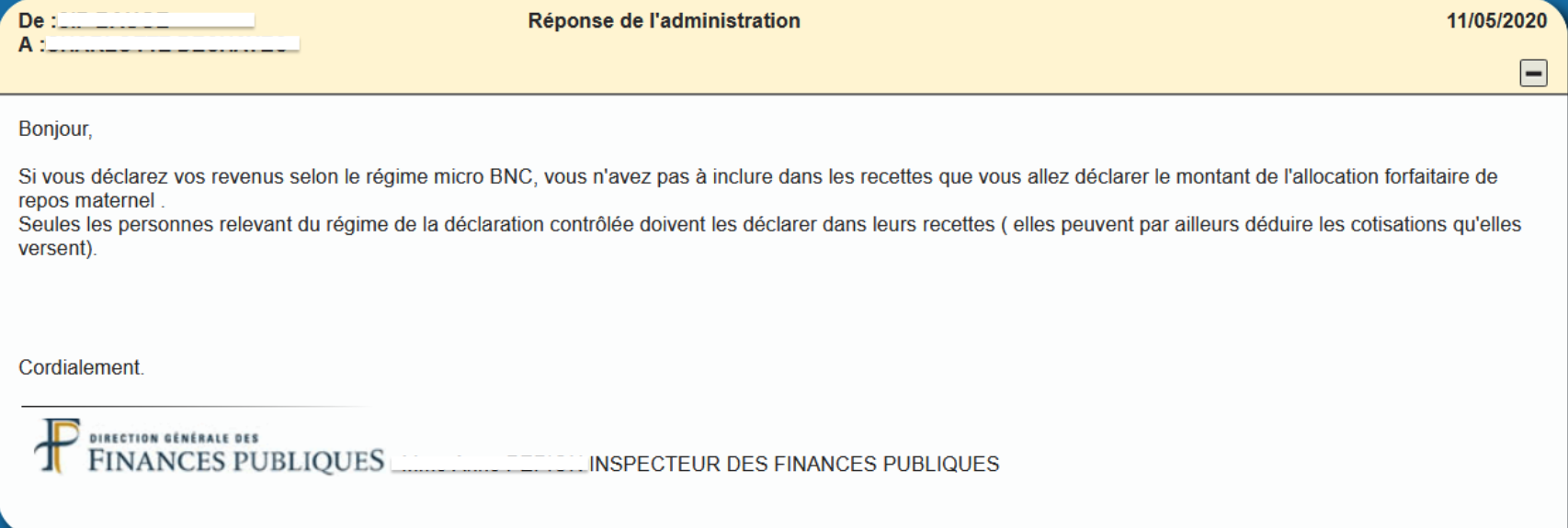

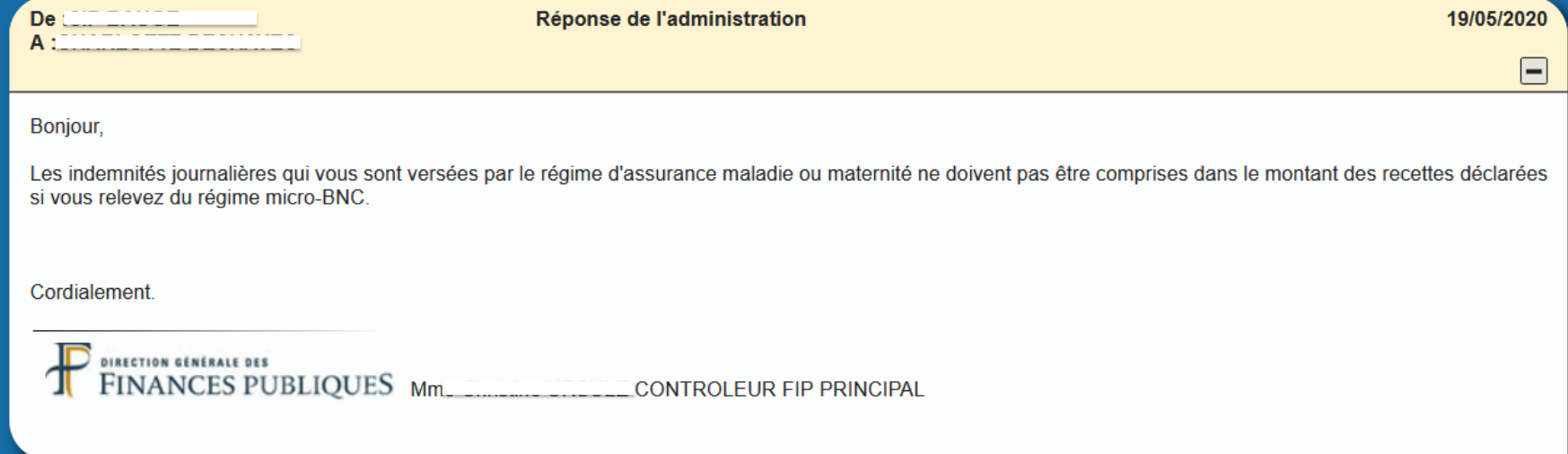

Par contre, en MicroBNC les IJ maternité, paternité, CPAM, CARMF ou même Madelin ne se déclarent pas, elles sont exemptées (voir page 1 du document)

Exception : les allocations et indemnités journalières ne sont pas imposables pour les personnes relevant du régime micro fiscal. Les sommes perçues n’ont donc pas à être ajoutées au chiffre d’affaires indiqué dans la présente déclaration.

D’ailleurs il n’y a pas de case prévue sur cette déclaration.

Si vous êtes un tant soit peu teigneuse et que la CPAM a prélevé d’office la CSG sur vos IJ, demandez donc à être remboursée. Et mettez à 0 la case préremplie sur votre 2042.

Merci à la gentille remplaçante enceinte qui à force de tanner l’administration fiscale a eu confirmation de cette information :

Cependant il semble que ce soit très variable en fonction des centres des impôts. Soyez accrocheuse, au pire vous ne serez pas exonérée, mais vous n’aurez pas de pénalité. Il est de fait que la notion de non-imposabilité ne se trouve qu’à l’URSSAF, mais qu’on ne la retrouve nulle part ni sur le site des impôts, ni sur le BOFIP.

Ligne G : revenus exonérés à réintégrer (5HP) :

les revenus exonérés doivent être indiqués dans leur montant net. Ne pas inscrire le montant de l’abattement forfaitaire fiscal pour frais et charges ; cette rubrique comprend : bassins urbains à dynamiser, zone déficitaire en offre de soins, entreprise nouvelle, jeune entreprise innovante, zone franche urbaine, zone franche DOM.

Cette ligne se déclare abattement de 34% déduit sur la 2042. La rédaction de la notice de la DS PAMC est ambigüe, mais semble indiquer la même chose.

Ligne J : cotisations obligatoires : la somme des cotisations CARMF et des cotisations sociales URSSAF : attention il ne faut PAS y inclure la CSG–CRDS (la totalité des 9,7% imposable et non imposable) qui est un impôt, ni la Contribution à la Formation Professionnelle (CFP) qui est une cotisation professionnelle, ni la Contribution aux URPS (CURPS) qui n’est de plus pas applicable aux remplaçants (qui doivent donc réclamer si l’URSSAF veut les y assujetir) qui est aussi une cotisation professionnelle, sous peine de majorer leur base de cotisation.

Lignes O et P : la ventilation entre recettes conventionnées ou non conventionnées. L’art de compliquer les choses puisque là on parle du revenu net !

Rappelez-vous que les dépassements d’honoraires font partie des recettes conventionnées.

Les revenus non conventionnés comprennent les indemnisations syndicales, les rémunérations de maîtres de stage, la médecine esthétique, l’hypnose, la psychothérapie …

Par contre les formations sont considérés par l’URSSAF comme des gains conventionnels.

Comment calculer ?

O = (Dx0,66+G) x (revenus conventionnés) / W

P = (Dx0,66+G) – O

Ligne W : la totalité de votre chiffre d’affaires généré par vos activités non salariées. En pratique D + G/0,66.

Ligne Q : Revenus des structures de soins

Les revenus tirés de l’activité en EHPAD, HAD, CMPP, SSIAD, théoriquement non conventionnés, peuvent néanmoins être taxés comme des revenus conventionnés, à la double condition que ces rémunérations soient bien incluses dans le budget de la structure de soin et que le médecin respecte les tarifs conventionnels.

Il faut appliquer la formule : (Dx0,66 + G) x (recettes EHPAD, HAD, SSIAD, CMPP) / W

Lignes R, S, T et U : normalement elles sont préremplies d’après le SNIR (sauf pour les remplaçants) et ne sont à corriger que si le montant SNIR est supérieur au montant réel, le SNIR faisant foi auprès de l’URSSAF et de l’administration fiscale.

Si elle ne sont pas remplies, le faire à partir du relevé SNIR (relevé complémentaire pour les lignes T et U qui ne concernent que les signataires de l’OPTAM, c’est enfin indiqué en toutes lettres sur le formulaire de déclaration, pour les autres mettre 0)

Pour les remplaçants, R = O/0,66, et S est le plus souvent égal à 0